Lühidalt:

- potentsiaalset tulemust on väga keeruline hinnata

- isegi kui see õnnestub, näitab senine track record, et tehakse muudatusi, mis seda tulemust ka tagantjärele mõjutavad

- muudatustega mittenõustumine on võimatu

- tegelike numbrite nägemiseks tuleb need ise välja arvutada, kui see üldse võimalik on

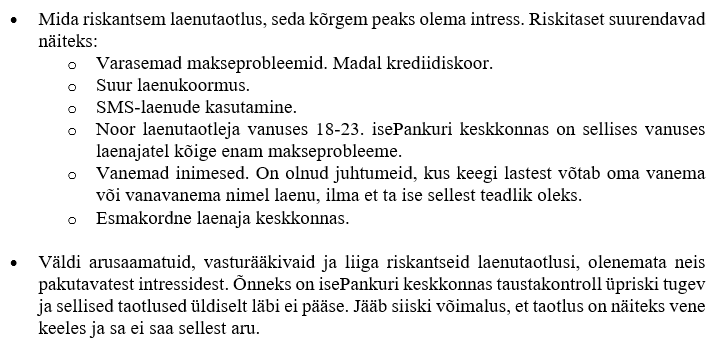

- ajalooline tootlus Bondora poolt väljaspool Eestit väljastatud laenudel on olnud alla igasugust arvestust

- risk on see-eest äärmiselt kõrge

Kui mina esimest korda isePankuri (praegune Bondora) kohta uurima hakkasin, oli tegemist väga uue asjaga, mille peale RahaFoorumi foorumis reageeriti sedasi:

Umbes samamoodi reageerisid ka pereliikmed ja teised, kellega seda teemat arutatud sai. Tegemist siiski ju suvalistele inimestele raha laenamisega ja kõik teame, mis sõbrale laenamise kohta räägitakse. Ilmselt on suurel osal meist ka vastav isiklik kogemus võtta.

Tol ajal olid popid ka 1000%+ aastaintressiga SMS-laenud, nii et liigkasuvõtmise teema oli samuti päris päevakajaline kui seda laenude andmise teemat arutatud sai.

Ilmselt oli neil inimestel õigus, sest selline ärimudel oli täiesti uus, portaal oli uus, nii et mingist ajaloost rääkida ei saanud ja mina ega tõenäoliselt peaaegu ükski teine investor seal suurt midagi laenudesse investeerimisest ei teadnud.

Rääkimata sellest, et tol ajal said laenu taodelda ka kehtivate maksehäiretega inimesed, sissetulekuid ega midagi suurt ei kontrollitud jne jne.

(Offtopic märkus: avastasin, et RahaFoorumi rahvas on juba enne algust Bondora tegemistesse omapoolse väikse panuse andnud läbi testimise ja varajaste investorite.)

Samas tasub arvestada, et tol ajal olin ma üsna noor ja rumal ning kogemustega “investor” sellistes asjades nagu HYIP, Surf ja GPT (kuula RahaRaadio saadet minu investeerimisteekonna algusaastate kogemusest) ja eksperimenteerisin kõikvõimalike tagantjärgi rumalate skeemidega, nii et “riskantne” ilmselgelt ei olnud eriliseks takistuseks.

Selles mõttes olid minusugused tegelased ideaalseks testgrupiks ja varajaseks investoriks sellisel platvormil, millest ilmselt enamus arukaid investoreid suure kaarega eemale hoidsid.

Tänaseks on aga olukord sootuks teine ja nii ühisrahastusmaailm, mina kui investor kui ka Bondora on täiesti äratundmatult palju vahepeal muutunud.

Järgneva postituse käigus püüan lahti mõtestada ning kirjeldada seda teekonda, mille Bondoras investorina läbi olen teinud, kuidas mingitel tähtsatel etappidel käitusin ja millist mõju see minu portfellile omas.

Kuigi enamus arvutused tegin ajal, mil portfellis oli veel natukene laene järel, siis tänaseks on minu portfelli investeeringute põhiosajääk €0 ehk mõned punased laenud intressinõuetega on veel õhus, aga isegi siis, kui portfell on nullis, suudab Bondora endiselt oma loominguliste numbritega silma paista.

Näiteks on minu netokasumi all külma rahuga kuvatud kunagi võimenduseks/väljumiseks kasutatud laenude võtmise ja kasutamise eest tasutud €960 lepingutasusid ja teistele investoritele makstud intresse. Geniaalne!

Sama raha on kasumireal ka mulle laenu andnud investoritel ja Bondoral endal, nii et selge win-win-win situatsioon? 😀

Esimesed investeeringud isePankuris

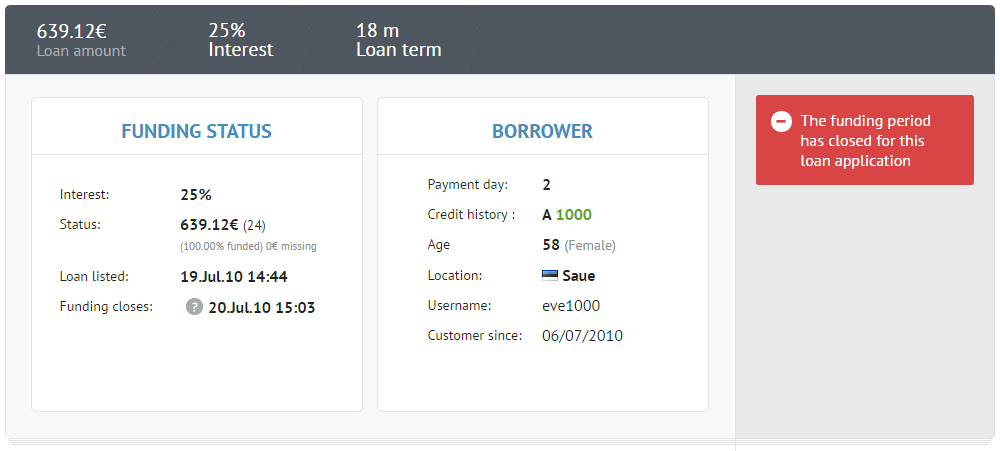

19. juulil 2010 kell 22:35 laekus minu Bondora kontole esimene sissemakse väärtuses 1500 EEK. Juba järgmisel päeval kell 15:06 läks minu kontolt esimene 500 EEK laenaja eve1000 laenu intressiga 24%:

Nagu näha, siis normaalsest hajutamisest oli asi päris kaugel, sest 100 000 EEK mul kindlasti investeerimiseks polnud ja ega tol ajal väga sellele ei mõtelnudki. Peaasi, et kvaliteetsed laenud välja valin ja raha ainult usaldusväärsetele laenajatele annan (mida iganes see ka ei tähendanud).

Tol ajal tuli kõike käsitsi valida ja taotlusi oli vähe. Investoreid oli samuti vähe. Lausa nii vähe, et sageli panustasin ühte laenu rohkem kui mõistlik tundus, sest muidu ei oleks taotlus rahastust saanud ja potentsiaalselt hea investeering oleks tegemata jäänud (jah, investoreid oli otseses mõttes nii vähe ning jah, see oli väga rumal asi, mida teha).

See esimene laen jäi kohe esimese maksega peaaegu kaks nädalat hiljaks ja jätkas seda hilinemise mustrit pikalt. 14. veebruaril 2012 läks laen hapuks (kuigi eelmisel päeval maksti sisuliselt kogu põhiosa ja intress ära) ning sama aasta augustis tuli ka viimane €0.48 viivist ilusti kontole ära ja laen oli lõplikult tasutud.

Kokkuvõttes teenisin selle esimese laenu pealt intresside ja viivistega ~127 EEK tulu ja võib valikuga rahule jääda.

Selle põhjal võiks arvata, et mul läks alguses juba väga hästi ja mina vist nii arvasingi, sest raha kandsin julgelt juurde ja jätkasin usaldusväärsetele laenajatele laenude väljastamist.

Kriteeriumid, mida jälgisin, võtsin peamiselt foorumist selle põhjal, mida kogenumana tunduvad investorid rääkisid ja natukene püüdsin sealt edasi vist oma peaga ka midagi tuletada.

2010. aasta jooksul väljastasin 100 laenu, millest 42-l tekkisid mingil hetkel piisavad makseraskused, et laen läks hapuks (keskmine põhiosajääk hapuksminemise ajal oli pisut üle 70% ehk esimese maksega hapuksminevaid petiseid oli siiski suhteliselt vähe).

Tol ajal ei olnud väga lihtne kontrollida, kas oled varasemalt samale laenajale laenu andnud, nii et investeerisin näiteks kolme kuu jooksul kasutaja vakar nelja erinevasse laenu, mis kõik muidugi hapuks läksid.

Arvestades, et kõigist 2010. aastal portaalis väljastatud laenudest läksid hapuks umbes 38%, siis võiks öelda, et tegelikult oli mu tulemus isegi täitsa keskmine. Kui aga arvestada, et tol ajal minu keskmine intress oli 28.8%, siis mitte just kõige parem olukord.

Tol ajal andmebaase polnud ja ega ma poleks osanud nendega ka midagi peale hakata. Küll aga mäletan, et esimesed punased laenud tekitasid päris korralikult kahtluseid ja panid muretsema. Kui oleksin tol ajal näinud, et 42% on hapud ja intress 28%, siis ilmselt oleksin siinkohal investeerimise ära lõpetanud.

Minu 2010. aasta investeeringute lõplik XIRR ehk annualiseeritud tootlus ilma seisva raha mõju arvestamata tuli peale taastumisi ja müüke lõpuks 31.4% (32.2% arvestades ka punaste müüke järelturul). Samal ajal kõigi portaalis väljastatud laenude XIRR Bondora andmetel on 29.2%.

2011. aasta laenud

2011. aastal tuli pildile ka teine konkureeriv platvorm Omaraha, kes pakkus sarnast laenudesse investeerimise võimalust ja kus tootlus oli kõrgem kui isePankuris.

Seega alustasin seal investeerimist ja kuna tundus, et läheb hästi, siis hakkasin vähehaaval sinna rohkem investeerima ning vähendasin isePankurisse tehtavaid sissemakseid.

isePankuris aga kasutasin samal ajal väikestviisi portfelli tagatisel võimendust ehk ajal, kus turul oli investorite huvi tunduvalt suurem kui laenutaotlusi jätkus, tegin väiksemate summade peale paar laenutaotlust ning sain 8.8% ja 9.77% intressiga kokku €1100 laenu, mille andsin seejärel 20%+ intressiga välja.

(Loe võimenduse kasutamise kohta siit. See, et mina kunagi seda tegin, ei tähenda, et see oleks mõistlik ja arukas idee täna või et see otsus oli seda tol ajal.)

Intressi sain nii madalale, kuna ajastasin taotluse tegemise vaiksele hetkele, kasutasin oksjonimudelit ja selgitasin investoritele, et võtan selle esiteks investeerimiseks ja teiseks, minu olemasolevad investeeringud on sellele nö tagatiseks (tol ajal järelturgu ei olnud).

2011. aastal tegin 222 investeeringut, millest “kõigest” 35% läksid lõpuks hapuks. Kogu Bondora portfelli puhul läksid 2011. aasta laenudest 27% hapuks, nii et ilmselgelt ei olnud valikud just kõige edukamalt tehtud.

See on ilmselt mingis mõttes hea näide sellest, kui hea idee on niisama kõhutunde või mingi arvamuse baasil valikuid teha (te teate küll, kes te nii investeerite 😉 ).

Minu 2011. aasta laenude tootlus tuli 25% (peale punaste müüke 27%). Bondora portfelli tootlus ametlikel andmetel 23.8%.

Võib öelda, et nii nagu tol ajal tundus, tundub ka praegu tagantjärele vaadates 25% tootluse juures alla 10% intressiga laen küllaltki tulusa tehinguna. Vähemalt enne makse.

2012. investeeringute vähendamine

2012. aasta oli Bondora osas üsna vaikne ja uute investeeringutega olin tagasihoidlik. Ühtegi sissemakset ei teinud ja fookuses olid pigem investeeringud Omarahas, sest sealne tootlus oli parem.

Samas võtsin taaskord kaks laenu võimendamise/isePankurist väljumise eesmärgil, millest esimene 7% intressiga ja teine 10.85%. Sel korral aga viisin raha portaalist välja. Kasutasin nö laenuga portaalist väljumise taktikat.

Selle aasta sees jõudsin esmakordselt olukorda, kus võis öelda, et minu raha portaalis enam polnud, sest olin koos laenudega välja võtnud rohkem kui sissemakseid teinud.

Siin on ka juba veidi laene, mille puhul müük toimus enne punaseks minemist, nii et ilma järelturu tehinguteta tootlust pole mõtet eraldi välja tuua.

2012. aastal väljastatud 92 laenu tootlus minu portfellis peale müüke 20.7%. Bondora portfelli 2012. aasta laenude tootlus oli 22.9%.

Arvestades, et minu raha portaalis polnud, siis puhas rahamasin või kuidas? 🙂

2013. aasta sündmused

See aasta oli Bondora jaoks küllaltki märkimisväärse tähtsusega:

- portaal avati välismaistele investoritele

- tuli hiljem kurikuulsaks saanud eelistatud investor nimega Portfell1

- pikendati maksimaalset laenuperioodi 24 pealt 60 kuuni

- suurendati maksimaalset laenusummat €10 000 peale

- loodi järelturg

- lisandus Soome ja Hispaania turg

Minu jaoks aga oli taaskord vaikne aasta, nagu 2012. Rahalises mõttes väljastasin laene umbes samas mahus, mis 2012. aastal. Neist hapuks läks aga 2x suurem summa ehk 45% välja antud rahast.

Ei mäleta, kas see oli meelega või kogemata, aga investeerisin sel aastal 4 Hispaania laenu ja 12 Soome laenu, millest kõik ka läksid hapuks. Jah, lugesid õigesti, kõik 16 laenu, mis väljapoole Eestit andsin, läksid hiljem hapuks.

Õnneks müüsin 9 neist enne seda juurdehindlusega maha, mis justkui võiks tähendada, et ma ei teinud neid investeeringuid teadlikult. Kui ma õigesti mäletan, siis võis ehk olla nii, et turul ei olnud mõnda aega riigilippu juures ja ma väga ei pööranud tähelepanu, kuna isePankur oli pigem teisejärgulisel kohal mu investeeringute osas ja ei olnud seal toimuvat väga põhjalikult jälginud.

(Hea õppetund jälle. Tasub silma peal hoida platvormidel, kus investeerimisega tegeled.)

Minu 2013. aastal väljastatud laenuportfelli lõplik tootlus peale müüke 15.9%. Bondora ametlik number kogu portaali portfelli kohta, mis ilmselt veel allapoole tuleb on 19.95%, kusjuures Hispaania laenud näitavad juba portfelli tasandil negatiivset tootlust (siinkohal enam ametlikke numbreid portfelli kohta väga tõsiselt võtta ei maksa, kuna hapude laenude “maksegraafik” pole lõpuni jõudnud ja Bondora on tulevikumaksete osas oma arvutustes ülimalt optimistlik; see number kukkus näiteks ühe kuuga 0.17%, kuna hapude laenude põhiosa kirjutati ühe makse jagu veel maha).

Tundub, et ei olnud tootluste mõttes just eriti hea aasta, nii et pooljuhuslikult tänu Omarahale keskendumisele ja Bondorast eemale hoidmisele investeerin sel aastal vaid suhteliselt väikseid summasid. Oma rolli mängis siin kindlasti Hispaania ja Soome laenude lisandumine portfelli.

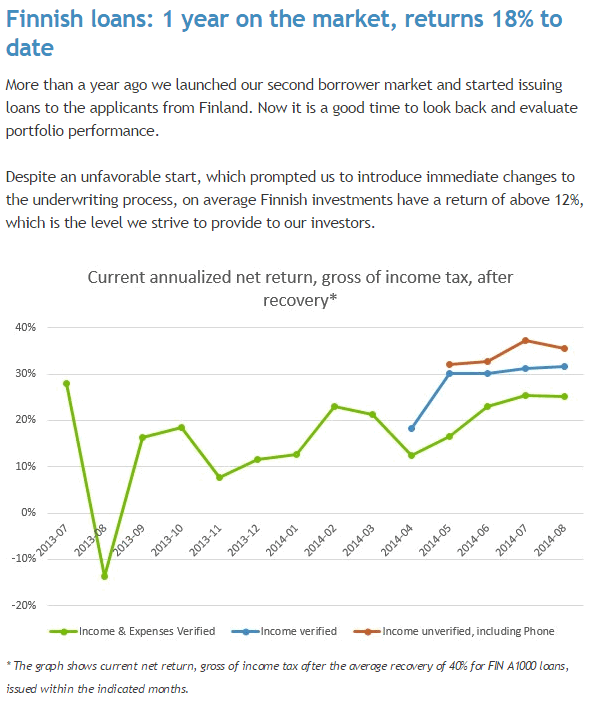

Põhiteema ehk 2014. aasta

2014 oli väga mitmel moel põhjapanev aasta, sest hakkasin taaskord aktiivsemalt Bondora investeeringute suunas vaatama ning kandsin minu jaoks arvestatavaid summasid portaali juurde.

Ühtlasi tutvusin veidi lähemalt järelturuga ja alustasin vaikselt laenuandmetega möllamist.

Olulisemad sündmused:

- Bondora avaldas allalaetavad laenuandmed

- Slovakkia laenud

- Bondora+ ehk lõdvema sissetulekute kontrolliga laenud

- fikseeritud laenude hinnastamine

- väljastati 2x rohkem uusi laene, kui varasema 4 aasta jooksul kokku

Kuna laenuandmed olid saadaval, siis hakkasin vähehaaval ka selle põhjal enda otsuseid tegema ning hoidsin eemale laenugruppidest, mille kohta polnud piisavalt andmeid või mis ei olnud ajalooliselt eriti tulusad.

Alustasin ka nende teemade arutamist teiste investoritega, kes sarnaselt andmeid analüüsisid. Võrdlesime üksteise tulemusi ja konsulteerisime omavahel meetodide valikute osas jmt.

Välja jäid selgelt välismaised laenud, kuigi natukene servast proovisin ka sealt mõnda spetsiifilist segmenti vahepeal.

Samuti proovisin vaid vaikselt väga väikeste panustega Bondora+ ehk kontrollimata sissetuleku ja kohustustega laenudesse investeerimist. Seda ka vaid Eesti laenude puhul.

Minu tootlus 2014. aasta laenude pealt peale tagasimakseid ja müüke 31.4%. Bondora portfelli ametlik number 2016. septembri seisuga on 13.71%, Hispaania ja Slovakkia laenud näitavad täna negaiitvset tootlust (siinkohal ametlikke numbreid liiga tõsiselt võtta ei maksa, kuna Bondora on tulevikumaksete osas ülimalt optimistlik; see number kukkus näiteks ühe kuuga 0.35% võrra).

Võib öelda, et analüüsil põhinev strateegia võrreldes turu keskmisega on antud juhul olnud vägagi tulus.

2015. aasta investeeringud

Valik sündmusi:

- laenude riskipõhine hinnastamine

- Slovakkia salapärane kadumine turult

- riigi valiku kaotamine portfellihaldurist

- API

- alates juulist hapuks läinud laenude inkassosse saatmine, investorite kulul

- ilma teavituseta ka enne juulit, sealhulgas 2014. aastal, hapuks läinud laenude kohtu asemel inkassosse edastamine

- kodulehel kuvatavate numbrite loominguline “täiendamine”

- Bondora Ratingu mudel V2

- hapuksläinud laenude müümine järelturul võimalik

Kuna 2015. aasta investeeringute tootlus sõltus peaaegu täielikult järelturul tehtud müükidest ja vahepeal Bondora muutis raportite sisu märkimisväärselt ära, siis ma siin seda eraldi arvutama ei viitsinud hakata.

Samas nö riski osa võiks sellegipoolest kogu Bondora portfelliga võrrelda, et näha, kas vähemalt valikud tänase seisuga said hästi tehtud või mitte.

Minu 2015. aastal väljastatud laenude portfell koosnes 243 laenust, kus 6 olid Hispaania ja ülejäänud Eesti laenud. 22. september 2016 seisuga on neist hapuks läinud 16% (enamus peale maha müümist). Minu investeeringute keskmine intress oli 27.3% (järelturult ostetud varasematel aastatel väljastatud laenud jäid välja).

Bondora 2015. aastal väljastatud portfelli puhul on hapuks läinud 38% laenudest ja keskmine intress on 33%.

Minu valitud portfelli riski-tulu suhe paistab Bondora keskmisest omajagu parem. Tundub, et vist ikka natukene teadsin ka, mida tegin 🙂

2016. aasta

Minu konto alt 2016. aastal investeeringuid ei teinud, vaid olime exit modes ja müüsime olemasolevad investeeringud järelturul maha.

Valitud sündmused:

- keskmiselt intresside langetamine investori jaoks

- ka 7 päeva hilinenud maksete saatmine inkassosse, ilma erilise eelneva analüüsita (investorite pärimise peale pandi google docsi mingi arvutustabel kokku, kus valem arvutusvea tõttu märgatavalt alahindas investorile tekkivat kulu) ja täpselt sama hinnatasemega, nagu hapude laenude taastamine (ilmselt erilist läbirääkimist ei tehtud, kuna 7 päeva viivises keissidest ca 80% taastusid ka enne inkassode sekkumist ja peaks nagu kordades lihtsam tegevus olema, kui aastaid mitte maksnud laenajatelt raha kätte saamine)

- ca aasta aega peale inkassode süsteemile üleminekut hakati ka investorile lõpuks kuvama neilt võetud kulude summasid…paraku ei ole ka paar kuud hiljem seda arusaadavale kujule suudetud panna, nii et segadust on endiselt rohkem kui küllaga; näiteks septembris võeti ühelt laenult Alina portfellis 76% laekunud rahast inkassotasudeks maha…

- inkassotasusid hakati arvestama ka laenude pealt, mis aastaid tagasi kohtutäituri kätte on antud ja korrektselt kokkulepitud graafiku järgi aastaid ka maksnud; põhjenduse osas sain lihtsalt viited mingitele varasematele blogipostitustele, kus seda paraku kuidagi põhjendatud polnud.

Septembriks jõudis minu portfell sellisesse seisu, kus põhiosajääk on €0 ehk järel on ainult hapuksläinud laenud, kus veel mingi intressi- või viivisnõue on õhus.

Bondora järelturu ostud

2014. -2015. aastal tegin ka omajagu järelturu oste. Sealhulgas näiteks tuli mingil hetkel “geniaalne” idee osta paarisaja euri eest värskelt hapuksläinud laene peale seda, kui ühte oma analüüsi väga laisalt tõlgendasin. Viimase osas tuli tunnistada, et see ei olnud just üks minu targemaid ideid.

Sellegipoolest, mõtlesin, et löön ka järelturu ostude osas numbrid kokku. Kui eelmised numbrid näitasid esmaturul tehtud investeerimisotsuste tulemusi, siis järelturul sai otsuseid veidi teistsuguste kriteeriumite järgi tehtud.

Kokku ostsin 2014.-2015. aasta jooksul järelturult 322 laenuosa pisut enam kui €5000 eest, nii et täitsa arvestatav kogus tehinguid minu jaoks.

Numbrid tuli kolme erineva raporti peale kokku koguda ja lõppkokkuvõtteks sain peale ostu- ja müügitasusid selle kupatuse annualiseeritud tootluseks 11.5%.

Eraldiseisvalt vaadates mitte just halb tulemus, eriti kui arvestada, et ostsin paarisaja euri eest sinna ka hapusid laene kokku ühel hetkel. Muude tootlustega võrreldes muidugi kehvapoolne tulemus.

Kokkuvõtteks

Ilma liialdamata võib öelda, Bondora on siiani olnud üks parimaid investeeringuid, mis ma teinud olen. Iga-aastaselt õnnestus mul teenida portaali keskmist, sellelähedast või sellest omajagu paremat tootlust. Kõige kehvema aasta tootlus jäi 16% kanti ehk ühtegi negatiivse tootlusega aastat ei olnud isegi mitte kaugelt näha.

Keskmine annualiseeritud tootlus kogu perioodi peale tuli üle 28% (ja seda koos seisvat raha arvesse võttes), mis on väga hea tulemus iga varaklassi kohta.

Selle positiivse kogemuse tõttu jõudis aastate jooksul minu kaudu otseselt ja kaudselt Bondorasse investeerima vabalt üle paarisaja investori. Päris pikka aega võis julgelt öelda, et investeerimisega alustamiseks hea koht on Bondora.

Tänaseks aga mina uusi investeeringuid ei tee, vanad on maha müüdud ja küsijatele pigem soovitan investeerimise asemel midagi paremat otsida.

See ei tähenda, et siin ei oleks häid investeerimisvõimalusi. On ikka, ja teoreetiliselt võiks keskmine laenude kvaliteet olla parem kui 2014-2015 aastatel (kuigi analüüsinud ei ole ja minu tootluseni kindlasti ei küündi), aga isegi heade võimaluste korral on investeerimine minu jaoks ebamõistlikult riskantne.

Riskantne just portaaliriski osas. Isegi hea tahtmise korral ei ole täna võimalik potentsiaalset tootlust välja arvutada (inkassotasude mõju arvestamine on võimatu). Kui ka oleks, siis võib eeldada, et ca 3 kuu pärast selgub, et tingimused on muutunud…umbes kaks kuud tagasi.

Ilmselgelt mõjutavad muudatused ka varasemalt tehtud investeeringuid, mille tootluse sa teiste tingimustega läbi arvutasid. Nüüd need äkitselt enam nii hea diilina ei tundugi, kuigi oled juba järelturult juurdehindlusega eelmisel aastal ostud ära teinud.

Juba üsna pikk track record näitab, et pigem ei teavitata olulistest muudatustest enne implementeerimist, aga isegi kui teavitataks, siis sa nõustud nendega niikuinii, sest mittenõustumiseks peaksid sulgema oma konto. Selleks on aga vaja:

- sisse logida (sisselogides nõustud automaatselt tingimustega, millega mittenõustumiseks sa üldse sisse logisid)

- müüa kogu oma portfell maha (sealhulgas ilmselt ka need defaultinud laenud, kus põhiosa on null, aga intress on veel õhus ehk mida müüa ei saa)

- võtta välja kogu kontol olev raha

- paluda oma konto sulgeda.

Seejuures jätkatakse juba pikemat aega kahtlase väärtusega “analüüside” tegemist ja jagamist, kus tehakse XIRRi ja Expected Returni võrdlusest loomingulisi järeldusi või mõeldakse välja leidlikke arvutusmeetode, kuidas taastumismäära tegelikust kordades kõrgemana kuvada. Esimest korda näen taastumismäära, mis sama laenu puhul arvutades aja jooksul väheneb, isegi kui mitte midagi ei muutu…

Lühidalt:

- potentsiaalset tulemust on väga keeruline hinnata

- isegi kui õnnestub, näitab senine track record, et tehakse muudatusi, mis seda tulemust ka tagantjärele mõjutavad

- muudatustega mittenõustumine on võimatu

- tegelike numbrite nägemiseks tuleb need ise välja arvutada, kui see üldse võimalik on

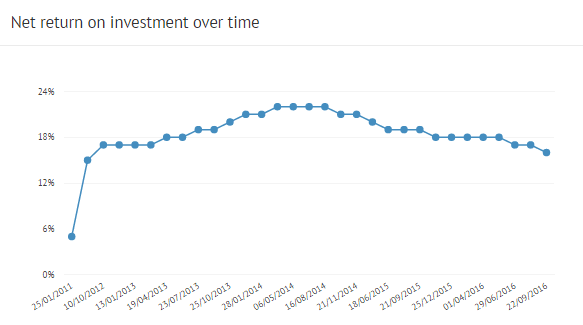

Ootan juba, millal Bondora enda XIRR arvutuse graafikut “täiendama” asub, sest isegi selle optimistliku arvutusega tuleb välja, et XIRR on alates 2014. aasta augustist järjepidevalt igakuiselt allapoole tulnud.

Täiendus: Bondora ongi seda graafikut “täiendanud”, nii et see langus ei paistaks nii hästi enam silma.

Arvestades keskmiseks laenupikkuseks ca 4 aastat, siis 2014. aastal väljastatud rämpslaenude mõju XIRR arvutuses peaks alles hakkama siin tugevamalt mõju avaldama. Kui just värskete laenude mahud kiirelt ei tõuse, siis näeme veel mõnda aega selle graafiku langemist.

Võimalik, et kunagi muutub Bondora taaskord kohaks, kus võiks investeerida ja ka häid tulemusi saavutada, aga see nõuab uut sorti track recordit kui usaldusväärne partner, kes ei muuda ühepoolselt, ilma läbimõtlemata ja teavitamata tingimusi. Veelgi enam veel sedasi, et see mõjutab ka minevikus tehtud investeerimisotsuste tulemusi.

Usaldust kaotada on lihtne (kuigi Bondora puhul võttis see minu jaoks ca aasta ja peale aega), aga taastada on tunduvalt raskem ja siiani ei paista see endiselt ka eriti oluline eesmärk neil olevat.

Kuidas sinu Bondora portfellil läinud on?

9 replies on “Minu investeerimisteekond Bondoras”

Ei ole Exceli analüüsis nii tugev, et öelda, kuidas mul läinud on. Arvutan vaid sissepandud ja hetkeväärtuse vahet ning tasapisi võtan tagasitulevat raha välja.

Aga sina, mees oled respekti väärt! Et oskad, viitsid ja tahad asja sisuliselt analüüsida, selle arusaadavas keeles kirja panna.

XIRR arvutamine kogu portfelli peale on tegelikult suhteliselt lihtne ja ei nõua erilisi oskusi.

Siin üks kunagine õpetus:

https://rahafoorum.ee/kuidas-kogukondliku-laenamise-tootlust-arvutada/

Samas aja jooksul on järjest keerulisemaks läinud kõigi vajalike numbrite ülesleidmine, nii et ega ise ka väga ei viitsi enam neid andmeid analüüsida.

Selle aasta jaanuarist olen vaikselt Bondorasse investeerinud, aga tulemust hinnata ma ei oska. Üle 60 päeva viivises laenud olen mõttes maha kandnud, viivises laenudest loodan 50% kätte saada. Sellisel juhul kaotaksin ma 77 eurot, seni intressidega olen teeninud 67 eurot. Bondora ütleb lõplikuks kasumiks 25%.

Tegelikult ma olen kahe-vahel, kas jätkata investeerimist Bondorasse või investeerida hoopis Investlysse. Seal on kõik selgem, lihtsam, risk väiksem – ainus viga, löögile saada on väga raske. Võib-olla on kasulikum sinna investeerida hoopis ettevõtte alt? Hea oleks kuulda, mida minust targemad arvavad. Päris võõras investeerimine mulle pole, kuid alles nüüd otsustasin asjaga tõsiselt tegelema hakata.

Üle 60 päeva viivises osas mahakandmise osas pead silmas, et kandsid maha põhiosajäägi või ainult selle algse maksegraafiku järgi arvestatud summa, mida Bondora armastab kuvada?

Ikka kogu põhiosajäägi, mille saab kätte Investeeringud alt vastavat filtrit kasutades. Eile vaatasin veel numbrid üle: Hispaania laenudest 60% on viivises või punases (aga kes maksavad, maksavad müstilist intressi kuni 180%), soomlased 40%, eesti laenud ainult 10%, aga see kindlasti kasvab, sest augustis investeerisin 400 euri (ainult eesti laenudesse) ning need hakkavad enamuses maksma alles oktoobris, küllap siis mittemaksjate protsent kasvab.

Kust neid inkasso tasusid Bondoras näha saab?

[…] poolte (51%) ehk 149 vastajat soovitavad konkreetselt eemale hoida Bondorast. Sealjuures mitmed vastajad valisid “Kõigist” ja märkisid veel eraldi […]

[…] Minu esimene kogemus ühisrahastuses. Investeerimisperiood juuli 2010 – oktoober 2016. Tänaseks on kogu raha välja võetud. […]

[…] Riskid […]