2020. aastal leidis aset pensionireform tuleb, mis lubas muuhulgas edaspidi soovi korral II sambast lahkuda. Toon siinkohal välja erinevad küsimused ja vastused, mis sellega seoses RahaFoorumlastel on tekkinud.

Vaata ka mõttekäiku selle kohta, kas tasub kogumispensionist raha välja võtta ja ise investeerida.

Investeerimise ja II samba sisulisest poolest

Raha pikaajaline kogumine on mõttetu. Milleks 2. sammas?

Olen täiesti nõus, et raha pikaajaline kogumine on mõttetu. Inflatsioon sööb suure osa selle väärtusest ära. Välistatud ei ole rahareformid või valuutade kokkukukkumised.

See aga ei puutu eriti teemasse, sest pensionifondid ei hoiagi oma varasid rahas (no ok, mõni aktiivne fond on seda aastaid teinud, aga räägime mõistlikest valikutest).

See raha investeeritakse aktsiatesse ehk ettevõtete osalustesse. Pikaajaliselt on aktsiate tootlus inflatsiooni ületanud ja see on ka loogiline. Kui saad aru, et inflatsioon tähendab hinnatõusu ja hinnatõus tähendab, et need ettevõtted müüvad oma tooteid ja teenuseid kallimalt, siis on selge, et tasub raha kogumise asemel ettevõtete omanik olla.

Miks peaksin II sambasse koguma? Mul on I sammas juba olemas.

I ja II sammas kokku annab plaani järgi tulevikus ca 30-40% sinu pensionieelsest sissetulekust. Ilma II sambata on see protsent omajagu väiksem.

Elamisväärset pensioni ainult I samba abiga ei ole mõtet loota.

Kuidas valida II samba pensionifondi?

Sageli on halva tootluse põhjuseks see, et sul on valitud halb pensionifond. Vaata, kuidas endale sobivat fondi valida selle juhendi abil.

Mis pension? Ma ei elagi nii kaua.

Sa võid ju nii arvata, aga statistika räägib midagi muud. Alates 1989. aastast sündinud inimeste puhul on sõltuvalt sünniaastast oodatav eluiga:

- 18-aastaselt: 68-79

- 35-aastaselt umbes: 70-79

- 50-aastaselt: 73-80 vahel

Kui sa oled vähemalt 18-aastane, siis on väga suur tõenäosus, et elad pensionini.

Tõsi, väike tõenäosus on ka, et ei ela. Kummaks aga võiks valmistuda? Kas selleks, et juhtub see, mis valdavalt juhtub või selleks, et äkki sa oled erand?

Tegelikult, kui sa ka oled selles vähemuses, kes pensionini ei ela, siis sellest pole midagi, kui valmistusid siiski. Halvimal juhul jääb mingi osa rahast kulutamata. Samas kahtlustan, et peale surma see meid enam ei häiri.

Kui sa aga ei valmistu ja jõuad pensionieani, siis on raha kogumiseks juba hilja. Täiesti realistlik stsenaarium on, et vireled aastakümneid vaesuspiiril.

Liitumine ja lahkumine II sambast

Kas ma pean 2. sambast oma raha välja võtma?

Ei pea. Tegemist on võimaluse, mitte kohustusega. Valikus on:

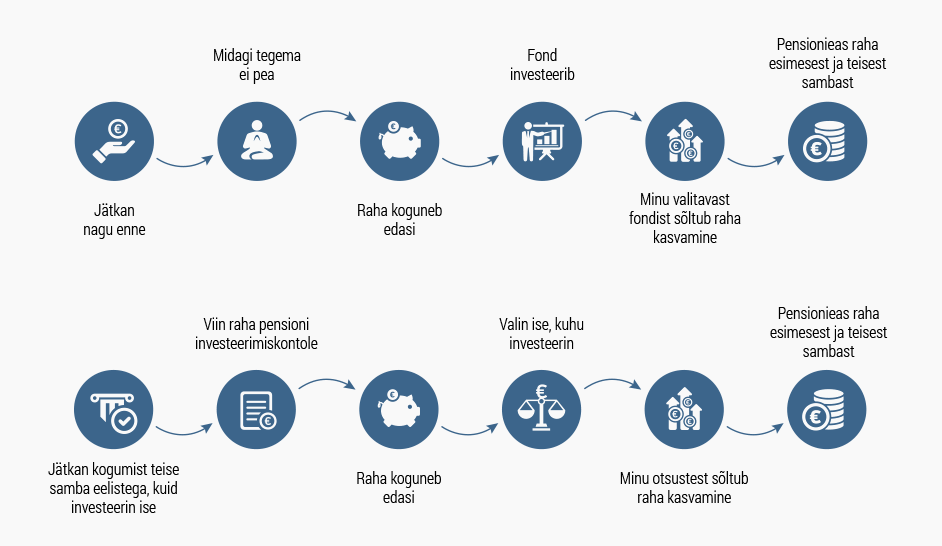

- Jätkad kogumist nii, nagu siiani.

- Liitud II sambaga (neile, kes pole täna liitunud).

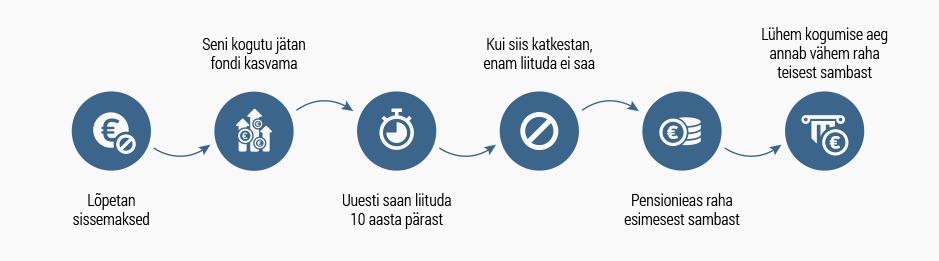

- Lõpetad sissemaksed ära, aga jätad olemasoleva raha II sambasse.

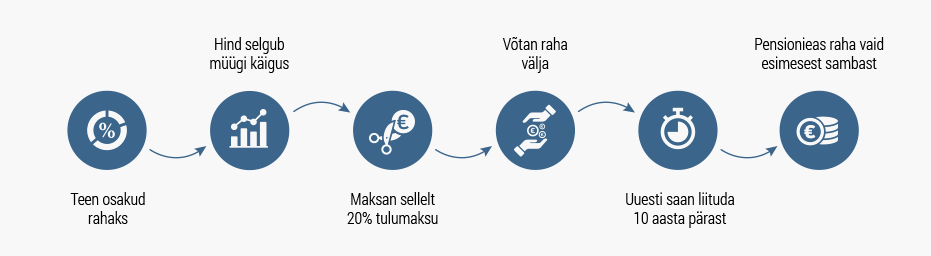

- Lõpetad sissemaksed ära ja võtad kogutud raha välja.

- Hakkad II samba süsteemis oma investeeringuid ise juhtima läbi pensioni investeerimiskonto.

Kas II sambasse jäädes on risk oma raha kaotada?

Kuna II samba raha investeeritakse, siis võib sinu investeeringute väärtus nii tõusta kui ka langeda. Pikas 10+ aastases perspektiivis on näiteks passiivsete indeksfondide tootlus olnud ajalooliselt positiivne. See võiks sarnaselt jätkuda ka tulevikus, kuigi garantiid otseselt ei ole.

Üsna tõenäoliselt võtab ka riik edaspidi vastu otsuseid, mis sinu kui investori tootlust vähendavad. Nagu näiteks hiljutine seadus, millega sissemaksed ajutiselt peatati.

Küll on aga päris kindel, et tarbimisse võttes on peaaegu garanteeritud risk see raha tervenisti ära kaotada ja üsna kiiresti. Selle riski suuruse hindamiseks võid vaadata, kui palju sul on viimase 10 aasta jooksul saadud sissetulekutest tänaseks alles.

Teine garanteeritud kaotus väljumise korral on 20% tulumaks kogutud summalt.

Millal saab II sambast raha välja võtta?

Esimesed väljujad said oma raha kätte 2021. aasta septembris.

Edaspidi hakkavad väljamaksed toimuma kolm korda aastas ja avaldus tuleb teha vähemalt 5 kuud ette. Sama loogika, nagu II samba fondist ümber kolimisega.

Kui lahkud II sambast või peatad sissemaksed, siis enne 10 aasta möödumist uuesti liituda ei saa. Lahkumine tähendab seega vähemalt 10-aastast otsust.

Kas saan raha välja võtta osaliselt?

Ei. Kui võtad II sambast raha välja, pead võtma välja kogu summa ja see laekub sulle ühe maksena.

Kas saab peatada ka ainult sissemaksed II sambasse?

Jah. Soovi korral võib lihtsalt peatada edasised sissemaksed II sambasse, aga jätta juba olemasoleva raha sinna edasi kasvama. Ka seda loetakse II sambast lahkumiseks ja maksete jätkamine on võimalik alles 10 aasta pärast.

Küll saad igal ajal oma kogunenud II samba raha välja võtta. Näiteks 2021. peatad maksed ja 3 aasta pärast võtad raha välja.

Kas saan lahkumisavalduse tagasi võtta, kui mõtlesin siiski ümber?

Kui esitad avalduse, et soovid 2. sambast väljuda, aga seejärel mõtled ümber, siis saad oma otsust lühikese aja jooksul muuta ja avalduse tagasi võtta. Seadusest tulenevad tähtajad.

| Avaldus esitatud | Tagasivõtmise tähtaeg |

|---|---|

| kuni 31. märts | 31. juuli |

| kuni 31. juuli | 30. november |

| kuni 30. november | 31. märts |

Püsivalt sissemaksete peatamise avaldusi saab tühistada kuni avalduse esitamise tähtajani, mis on välja toodud tabeli esimeses tulbas.

Sissemaksete peatamise avalduse tühistamiseks peab tegema uue avalduse sissemaksete tegemiseks. Kui see tähtaeg möödub, siis saad II sambaga uuesti liituda alles 10 aastat peale väljumist.

NB! Samade reeglite järgi saab ka tühistada II sambaga liitumise avaldusi.

Kuidas II sambaga liituda saab?

1970.-1982. aastatel sündinud said esimest korda teise sambaga liitumiseks esitada avalduse kuni 2020. aasta novembri lõpuni.

Alates 2021. aastast saavad II sambaga liituda kõik, kes siiani sellega liitunud ei ole. Jaanuaris esitatud avaldusega algab kogumine 1. septembrist alates.

Peale vabatahtlikult liitumist saab esimest korda väljuda kõige varem 10 aasta möödudes. Kui astud II sambast välja, siis peale 10-aastast pausi on sul võimalik uuesti soovi korral liituda.

Liitumisavaldused lähevad käiku 1. jaanuaril, 1. mail ja 1. septembril, kusjuures avaldus peab olema esitatud vähemalt viis kuud enne seda tähtaega.

Kas teiste inimeste väljumine võib mõjutada minu II samba väärtust?

Kui kogud oma pensioni passiivsetes indeksfondides, siis tõenäoliselt on mõju tootlusele olematu. Nende indeksfondide likviidsus on piisavalt suur, et vajadusel kasvõi kogu fondi varad maha müüa ilma hinda eriliselt kõigutamata.

Kui sinu II sammas on aga aktiivselt juhitavas pensionifondis, millel suur osa varast on ebalikviidsetes üksikaktsiates ja turuvälistes investeeringutes, siis võib sinu tootlus teoorias kannatada saada küll.

Suure raha väljavoolu korral võib tootlus langeda näiteks, kui fondihaldur:

- liigutab tavapärasest suurema osa fondi varadest likviidsematesse instrumentidesse, mille tootlus on kehvem (nt raha, hoiused)

- kasutab laenuraha väljamaksete tegemiseks

- on sunnitud mõne ebalikviidsema vara müüma ebasoodsatel tingimustel (nt börsivälise vara müük alla turuhinna)

- ajutiselt müüb portfellis oleva vara hinna alla (nt Balti börsil aktsiaid müües surutakse aktsiahind allapoole või takistatakse hinnatõusu)

Praktikas enamike fondide puhul olulist riski selleks siiski ei ole. Üsna arvestatav osakaal fondide varadest on võimalik vajadusel selle viiekuuse etteteatamisaja peale rahaks teha.

Samuti võib aktiivsete fondide puhul tootlust mõjutada see, kui fondide mahud drastiliselt langevad. Täna on tasud praegusel tasemel sellepärast, et seadus on seadnud neile ülemise piiri, mis osaliselt sõltub fondihalduri investeeringute mahust. Kui mahud langevad, võib seega tasusid tõsta.

Sarnased tegurid võivad mõjutada fondi ka siis, kui inimesed II sambast väljumise asemel lihtsalt antud fondist massiliselt ära kolivad.

Kuidas mõjutab II sambast väljumine minu I sammast?

Kogumispensioniga liitunutel läheb 16% sotsiaalmaksust I samba pensioniarvestusse ja 4% sinu valitud pensionifondi. Kui sa nüüd teisest sambast lahkud, siis läheb edaspidi 20% I samba pensioniarvestusse.

Lühidalt öeldes suurendab see sinu potentsiaalset riiklikku pensionit selle arvelt, et solidaarosak hakkab 0,8 asemel olema 1. Seda, kas ta on kokkuvõttes kasulikum kui II sambasse paigutamine, on keeruline öelda. Tegureid ja muutujaid on palju (alates sellest, kas paarikümne aasta pärast üldse makstakse riiklikku pensionit).

Üks rusikareegel aga tundub olevat see, et vähemalt lubaduse mõttes saad I sambast rohkem, kui su sissetulek on alla keskmise ja pigem vähem, kui su sissetulek keskmist tublisti ületab. (vt siit solidaarosaku kohta)

Kas saan korduvalt 2. sambast lahkuda ja sellega uuesti liituda?

Maksimaalselt saad oma eluea jooksul lahkuda kaks korda. Eriti palju rohkemaks aega ei jäägi tegelikult, kui arvestada, et iga lükke vahel peab olema vähemalt 10 aastat.

II sambast raha väljamaksete loogika

Millal II sambast väljamakseid tehakse?

Väljamakseid tehakse kolmel korral aastas: 1. jaanuari, 1. mai ja 1. septembri või neile järgneva esimese tööpäeva seisuga, kui need kuupäevad langevad puhkepäevale.

Avalduse ja väljamakse tegemise vahel peab olema vähemalt 5 kuud. Seega kui teed avalduse juunis, siis sinu väljamakse tehakse järgmise aasta jaanuaris.

Kui otsustan II sambast lahkuda, siis kui palju oma kogutud varast kätte saan?

Vastus sõltub sellest, mis turgudel ja sinu valitud II samba pensionifondides parasjagu toimub. Kuna avalduse esitamise ja väljumise vahel on vähemalt 5 kuud aega, siis avalduse tegemise hetkel ja väljumise hetkel võib olla kontole kogunenud erinev summa.

Näiteks 2019. juunist vaadates 6 kuud hiljem olid aktsiatesse investeerinud agressiivsed fondid 10%…12% tõusnud. Samas 2019. septembrist 6 kuud edasi oli täpselt koroonakrahhi põhi ja -16%…-20% langus.

Antud näites oleks siis avalduse esitamise hetkel olnud 10 000€-st saanud väljamakse ajaks kas ca 11 000€ (esimene stsenaarium) või ca 8200€ (teine stsenaarium).

Väljamakselt peetakse kinni ka 20% tulumaks. Seega, kui näidet edasi teha, siis sinuni jõuaks lõpuks 8800€ või 6560€.

Lisaks võivad pangad seaduse järgi võtta väljumisel tasu maksimaalselt 0,05% (konservatiivsed fondid) kuni 0,10% (ülejäänud fondid). Tänase seisuga ühelgi fondil seda tasu siiski ei ole.

NB! Kui oled (eel)pensioniealine, siis vaata allpool pensioniealistele mõeldud sektsiooni.

Kas riik võtab oma 4% sotsiaalmaksu osa tagasi?

Ei. II sambasse juba kogutud summa saad täies mahus välja võtta. Samuti jääb sinu I samba pension juba saadud maksete arvelt endiselt väiksemaks. Seega II sambast raha välja võttes võtad mõtteliselt välja ka osa oma I samba pensionist.

II sambast raha välja võttes võtad mõtteliselt välja ka osa oma I samba pensionist.

Taustaks, et II sambasse koguneb raha nii, et 2% võetakse sinu brutopalgast ja sellele lisatakse 4% sinu eest makstud sotsiaalmaksust, mis muidu oleks läinud I sambasse.

Kas II samba väljamakse mõjutab minu aastatulu ja võib seega maksuvabastust vähendada?

Ei mõjuta. II samba väljamakseid maksuvaba tulu arvutamisel arvesse ei võeta.

Kui jään II sambasse, kuidas saan tulevikus oma raha kätte?

Esiteks jääb sulle võimalus väljumiseks täpselt samadel tingimustel, nagu see 2021. aasta algusest kehtima hakkas. Tegemist ei ole ühekordse “välju nüüd või vaiki igavesti” lahendusega, vaid selline väljumise võimalus jääb kehtima ka edaspidi.

Teiseks on (eel)pensionieas pensionile minekuks valikus:

- eluaegne pension (senine pensionileping)

- tähtajaline pension (fondipension või kindlustusleping)

- ühekordne väljamakse (kogu summa korraga)

- osaline ühekordne väljamakse (alates 1. jaanuar 2022.)

Eluaegne ja pikk tähtajaline pension (oodatava eluea peale jagatud) on maksuvabad. Lühem tähtajaline pension ja ühekordne väljamakse (eelpensioniealisele) maksustatakse 10% tulumaksuga.

Pensioni investeerimiskonto

Kas tasub ise pensioni investeerimiskonto kaudu investeerida, kui investeerimisalased teadmised on väikesed?

Kui su eesmärk on teenida võimalikult suurt tootlust, siis ei. Vigu teha on väga lihtne ja üsna kerge on sattuda ebamõistlikult kallite toodete otsa, mille tulemused jätavad tublisti soovida.

Muudel juhtudel loe seda artiklit.

Kas raha pensioni investeerimiskontole liigutamise pealt maksan tulumaksu?

Ei. Sinna saad liigutada oma pensionifondi kogunenud raha maksueelselt. Tegemist on endiselt II samba süsteemis oleva rahaga.

Mis juhtub pensioni investeerimiskontot kasutades 4% sotsiaalmaksuga?

See laekub edaspidi sinu pensioni investeerimiskontole koos sinu 2% brutopalgast tehtava laekumisega. Selles osas ei muutu midagi, kuna pensioni investeerimiskonto on endiselt osa II samba süsteemist.

Soovi korral saad avaldusega edasised 2%+4% maksed mõnda pensionifondi suunata.

Kas pensioni investeerimiskontole saab suunata ainult edaspidised maksed?

Jah. Pensioni investeerimiskontole võid kanda kas kõik juba kogutud II samba varad või hakata sinna kandma ainult uusi sissemakseid ja jätta olemasolevad varad II samba fondi.

Kas saan pensioni investeerimiskontolt tagasi 2. samba fondi minna?

Viimase info põhjal investeerimiskontol oleva raha eest II samba fondiosakuid otse osta ei saa. Küll aga saad teha avalduse, et edasised sissemaksed hakkaks laekuma II samba fondi.

Samuti saad oma pensioni investeerimiskonto raha uuesti II samba pensionifondi tagasi viia. Selleks pead kõigepealt oma varad investeerimiskontol rahaks tegema.

Kas saan pensioni investeerimiskonto kaudu enda muud raha investeerida?

Ei. Selle konto kaudu saad investeerida ainult II samba süsteemis olevat raha. Enda raha juurde kanda ega pensionisamba raha oma ülejäänud investeeringutega liita ei saa.

Teedki omaenda investeeringuid tavalise investeerimiskonto kaudu ja ostad kasvõi sama asja oma igakuiselt laekuva II samba makse eest pensioni investeerimiskontol eraldi. Mõlemi eest maksad eeldatavasti ka eraldi tasusid.

Kelle juures saan pensioni investeerimiskontot avada?

Pensioni investeerimiskontot saab pakkuda krediidiasutus või selle Eesti filiaal, kes on ühtlasi ka pensioniregistri kontohaldur (loe: mõned Eestis tegutsevad pangad).

Kõik neist ei pruugi sellist teenust pakkuda, aga maksimaalne võimalike valikute hulk piirdub selle nimekirjaga.

Kuhu saan pensioni investeerimiskonto kaudu investeerida?

Valik on piiratud. Hetkeseisuga on selge nii palju, et valikus on:

- aktsiad ja fondid

- võlakirjad

- II samba pensionifondid (kui jätad raha sinna või suunad edasised sissemaksed sellesse fondi)

- hoiused

- kontol seisev raha

- investeerimisriskiga elukindlustuslepingud

Ehk lühidalt on piirangud samad, mis tavalisel investeerimiskontol.

Kui palju pean pensioni investeerimiskonto kaudu investeerimise eest maksma?

Pankadel on õigus pensioni investeerimiskontole kehtestada tasusid. Selles osas piiranguid sätestatud ei ole. Lisaks võivad kaasneda tehingutasud iga tehinguga.

Lisaks ostu- ja müügitasudele kaasneb selliste investeeringutega tavaliselt ka hooldustasu (eraldi võimalikust pensioni investeerimiskonto hooldustasust). Erandiks on täna Balti aktsiad, kus nii LHVl kui ka Swedbankil tasud puuduvad.

Pane tähele, et pensioni investeerimiskonto kaudu investeerimiseks tuleb avada väärtpaberikonto. Mõnes pangas võivad ka sellega kaasneda tasud.

Kuna PIKi kaudu on võimalik kaubelda, siis arvesta sellega, et isegi soodsate tehingutasudega palju tehinguid tehes, võib see minna lõpuks kordades kallimaks, kui lihtsalt fondis istudes.

II samba pensionifondidel on seaduse poolt üsna karmilt tasude määrad piiratud. Teistel investeerimistoodetel selliseid piiranguid pole.

Kas mul võib olla mitu pensioni investeerimiskontot?

Jah. Võid avada vastava konto kasvõi igas pangas, mis seda teenust pakub. Korraga saab aga aktiivne olla ainult üks konto, kuhu sissemaksed laekuvad.

Kui pensioni investeerimiskontot pakkuv pank lubab, siis saab sealt raha teisele pensioni investeerimiskontole liigutada. See on aga jäetud seadusega nende endi tingimustega sätestamiseks.

Kas saan pensioni investeerimiskontolt raha välja võtta?

Jah. Samadel tingimustel, nagu II sambast väljumise korral (vt eespool). Investeerimiskontol olevad varad pead eelnevalt rahaks tegema. Seega väga ebalikviidset vara ei maksa portfelli võtta.

Lihtsustatult tähendab see, et minimaalselt 5 kuud peab kogu su II sammas istuma rahas, kui tahad sellest väljuda.

Kas pean pensioni investeerimiskontot tuludeklaratsioonis deklareerima?

Ei pea. Kuna tegemist on maksueelse rahaga, siis on nii või naa juba kogu summa II sambast väljamakse korral maksustatav.

Kuidas on maksustatud dividendid?

Lühidalt: karmilt. Kõik maksud lähevad maha, nagu ikka ja mingit maksusoodustust või -vabastust hilisemal väljumisel selle arvelt ei saa. Ehk siis topeltmaksustamine enamikel juhtudel.

Sarnane olukord, nagu ettevõtte alt dividendiaktsiatesse investeerimisel.

Kas pensioni investeerimiskonto on pärandatav?

Jah. See on ka selle konto vist peamine positiivne omadus. Kuna investeerimine käib maksueelse rahaga, siis siin ei kaota ka pärija soetusmaksumuse jagu maksuvabastust erinevalt tavalisest aktsiate pärimisest.

Pärija saab valida, kas kanda päritud vara oma pensioni investeerimiskontole või võtta rahas välja. Viimase puhul läheb maha 20% tulumaks.

Väljamaksed pensioniealistel ja praegustel pensionäridel

II sambast saab alates 2021. aastast väljamakseid võtta eelpensionieas. See on maksimaalselt 5 aastat enne sinu vanaduspensioniiga.

Kui sinu pensioniiga I samba kontekstis on 65, siis saad II sambast maksusoodustusega väljamakseid teha kõige varem 60-aastaselt.

Alates 2021. aastast hakkasid kehtima maksusoodustused. Alates 2022. aastast saab soovi korral erinevaid väljamakseviise omavahel kombineerida.

Kas pean endiselt pensionile jäädes tegema pensionilepingu kindlustusseltsiga?

Õnneks mitte. Valikus on edaspidi:

- eluaegne pension (senine pensionileping)

- tähtajaline pension (fondipension või kindlustusleping)

- ühekordne väljamakse (kogu summa korraga)

- osaline ühekordne väljamakse (alates 1. jaanuar 2022.)

Eluaegne ja pikk tähtajaline pension hakkavad olema maksuvabad. Pikk tähtajaline pension tähendab seda, et jaotad väljamaksed pensionile mineku ajal oodatava eluea perioodi peale ära.

Lühem tähtajaline pension ja ühekordne väljamakse maksustatakse II samba kontekstis pensioniikka jõudnutel 10% tulumaksuga.

Kui tahad lähemalt lugeda, mis jubedusega pensionilepingu näol tegemist on, siis vaata siia:

Kas saan juba sõlmitud pensionilepingust taganeda?

Ajutiselt oli võimalus taganeda enne 2021. aastat sõlmitud pensionilepingutest. Selleks tuli hiljemalt 2021. märtsi lõpuks esitada avaldus oma kindlustusseltsile. Enam paraku pensionilepingust taganeda ei saa.

Kuidas toimib fondipension?

Fondipensioni kaudu saab omale tekitada tähtajalise lepinguga igakuise väljamakse pensionifondidest nii, et raha on samal ajal endiselt fondis investeeritud ja kasvab või kahaneb koos fondi tootlusega.

Hea on teada, et pensioni investeerimiskontol olevat raha fondipensioni hulka ei kaasata. Näiteks, kui sul on kogunenud 10 000 € pensioni investeerimiskontole ja 5000 € on kahes erinevas pensionifondis, siis fondipensioni korral tehakse väljamakseid ainult sellest 5000 €-st.

Kuidas toimib osaline väljamakse alates 1. jaanuarist 2022.?

Osalise väljamakse puhul saad ise valida, millisest fondist või pensioni investeerimiskontolt kui suures osas raha välja soovid võtta.

Kas II samba pensioni väljamaksed mõjutavad minu maksuvaba tulu suurust?

Alates 2021. aastast enam ei mõjuta ehk neid makseid aastatulu arvestusse ei loeta. Seega pole ohtu, et II samba väljamaksed sinu maksuvaba tulu vähendama hakkaks.

Kas saan pensioni väljamaksete ajal jätta oma varad investeeringutesse kasvama?

Jah. Fondipensioni puhul saad teha regulaarseid väljamakseid oma sambast ja ülejäänud raha edasi investeerida.

Kas kasutamata jäänud pension on pärandatav?

Kui sul on sõlmitud kindlustusega pensionileping, siis see raha ei ole pärandatav. Sisuliselt andsid oma kogutud vara kindlustusseltsile ära ja see ei kuulu enam sulle.

Ilma kindlustust kasutamata on II samba vara pärandatav ka pensionieas. Kui juhtub, et elu lõpus jääb mingi summa sinna alles, siis saavad sinu pärijad selle endale.

Mitmesugused küsimused

Kuidas mõjutab pensionireform III samba pensionit?

Enne 2020. aasta lõppu kolmanda sambaga liitunutel on võimalik peale 55. eluaastat fondist soodsama 10% maksumääraga väljuda. Kui vahepeal III samba tühjaks müüd, siis see soodustingimus enam ei kehti. Alates 2021. aastast liitunutel on uueks piiriks aga eelpensioniiga.

II sambaga samadel tingimustel hakkavad ka kehtima 10% ja 0% maksumäärad pensionieas tehtavatelt väljamaksetelt. Lisaks ei lähe sellised 3. samba väljamaksed maksuvaba tulu arvestusse kirja.

Kas kohtutäitur saab mu pensionisambale ligi?

Kuniks sa 2. sambast väljumise avaldust teinud ei ole, ei saa keegi sellele varale ligi. Kui aga otsustad samba vara välja võtta, on see raha, nagu iga teine raha ja kohtutäitur võib seda võlgade katteks arestida.

Kas II sambast väljumine mõjutab eripensione?

Ei.

Lisalugemist

Rahandusministeeriumi ülevaade reformiga kaasnevast.

NB! Olen püüdnud kokku panna võimalikult õige ja asjakohase info peamiselt Rahandusministeeriumi abimaterjalide abil. See ei ole siiski garantii, et kogu info on 100% õige. Enne kui teed 10+ aastase mõjuga otsuseid, kontrolli enda jaoks oluline info ka muudest allikatest üle.

7 replies on “II samba pensionireform: miks, mis, kuidas ja millal?”

“Kas II samba pensioni väljamaksed mõjutavad minu maksuvaba tulu suurust? – Alates 2021. aastast enam ei mõjuta ehk neid makseid aastatulu arvestusse ei loeta. Seega pole ohtu, et II samba väljamaksed sinu maksuvaba tulu vähendama hakkaks.”

Oskad sa kommenteerida ka vastupidist? Kui ma otsustan lasta oma II samba välja maksta aastal, mil mul muud tulu ei ole (kerge sabbatical näiteks), siis kas mul on võimalik 6K sellest kätte saada tulumaksuvabalt? Ei eelnõust ega seletuskirjast konkreetset vastust sellele justkui ei leia.

Ei ole täheldanud mingit infot, mis viitaks, et siin kuidagi mingi erireegel kehtiks. Maksuvabastused peaks ikka tavareeglitest lähtuvalt kehtima. Võid igaks juhuks muidugi EMTAst üle küsida. Erandina on need summad lihtsalt aastatulu arvestusest välja võetud, et ei vähendaks maksuvaba tulu suurust. Mõttekaks see üldjuhul väljumist siiski ei tee.

Tere.

Palun kas see näide pädeb?

65a pensionile jäädes kgunenud ca 50 000 eur. See jääb fondipensionisse tootlust koguma. Et saan teha vajadusel yhekordseid osalisi väljamakseid. Suren ca 90a ja 6% indeksfondide keskmise tootluse korral summaks kogunenud selleks ajaks ca 100 000. See läheb päranduseks ca 30 a inimesele kes jätkab tootluse kogumist. Summa peaks 6% tootluse + keskmise palga liitintressidest 10aastaga kahekordistuma. Tema pensioni ajaks peaks olema kogunenud ca yle 1 miljon eur.

Loogika suures plaanis iseenesest õige. Kuigi fondipensioni puhul on siiski regulaarsed väljamaksed. Arvutusi üle ei hakka kontrollima. Reaalsuses muidugi veel lisaks tasub arvestada, et see tootlus on ebaühtlane ehk isegi kui keskmine on 6%, siis aktsiatega mõni aasta on -30% ja mõni aasta on +40%. Lisaks võib selle väljamaksete osa poolelt uurida ka 4% reegli näidet, kus on välja toodud, mis võib erinevate stsenaariumite korral juhtuda.

Tänud.

Mingi hetk võiks summad jah nii suureks juba minna et pärijad elavad ainuyksi tootluse rahadest kenasti

Kui nüüd on II sambast laekunud raha Pensioni investeerimis kontole ja on soov näiteks 50% investeerida aktsiatesse ja teine 50% rahas väljavõtta kas siis istub veel omakorda see raha seal kontol 5kuud enne kui väljakandeni jõuab või on kiiremini?

Enne eelpensioniiga saab välja võtta ainult kogu raha ja väljuda süsteemist minimaalselt 10-ks aastaks. Ja jah, PIKi kasutades istud ja ootav vähemalt 5 kuud rahas, enne kui selle kätte saad.